Содержание |

2024

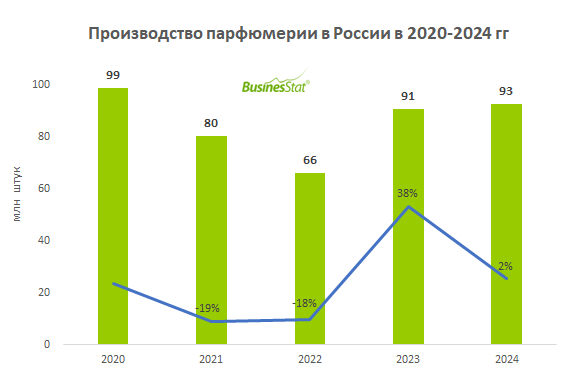

Производство парфюмерии в России выросло на 2% до 93 млн штук

Производство парфюмерии в России в 2024 году выросло на 2% и составило 93 млн штук. Об этом свидетельствуют данные аналитической компании BusinesStat, опубликованные в начале декабря 2025 года.

Темпы прироста выпуска парфюмерной продукции в 2024 году существенно замедлились по сравнению с 2023 годом. В 2023 году производство парфюмерии в стране составило 91 млн штук, увеличившись на 38% относительно 2022 года. В 2022 году выпуск парфюмерной продукции составил 66 млн штук, снизившись на 18% по сравнению с 2021 годом. В 2021 году производство достигало 80 млн штук, сократившись на 19% относительно 2020 года. В 2020 году было произведено 99 млн штук парфюмерии.

Ключевая проблема парфюмерной отрасли в России — высокая зависимость от импортных поставок натурального и синтетического сырья, включая душистые вещества. Производство натуральных эфирных масел ограничено объёмами и ассортиментом сбора необходимого растительного сырья. Собственные предприятия соответствующего профиля по разработке и выпуску синтетических душистых веществ в стране отсутствуют.

С усложнением поставок концентратов из-за рубежа, в частности из Франции и Турции, и ростом отпускных цен на исходное сырье повышается конечная стоимость готовой парфюмерной продукции. Увеличение себестоимости выступает сдерживающим фактором для роста производства парфюмерии в России.«Агропромкомплектация» сократила капитальные вложения в ИТ. CIO компании на TAdviser SummIT — о том, к чему это привело

С января 2025 года расширено действие особых заградительных пошлин на ввоз импортной парфюмерной продукции из всех недружественных стран, кроме Венгрии, Словакии и Южной Кореи. Размер ввозной пошлины составляет 35% от таможенной стоимости на духи и туалетную воду. Исключение сделано только для парфюмерии из Франции — пошлина снижена с 35% до 20%.

Среди ключевых игроков российской парфюмерной отрасли выделяются несколько крупных предприятий:

- «Фаберлик»;

- «НТС «Градиент»;

- «Юникосметик»;

- «Эйвон Бьюти Продактс Компани»;

- «Парфюм стиль».[1]

Продажи духов в России за год выросли на 35%

Центр развития перспективных технологий (ЦРПТ) 6 февраля 2025 года сообщил об увеличении продаж духов в России на 35% в 2024 году. Их доля в общем объеме парфюмерной продукции достигла 15,6%, что на 3,3 процентных пункта выше показателя 2023 года.

Как передают «Ведомости», российское производство духов в 2024 году удвоилось и достигло 30,6 млн флаконов, в то время как импорт сократился на 37% до 6,5 млн флаконов. Общее предложение духов на полках магазинов увеличилось на 49%.

По данным сети «Золотое яблоко», продажи парфюмерии всех брендов выросли на 62%, при этом реализация продукции российского производства увеличилась на 106%. Доля отечественных брендов в ассортименте достигла 17%, увеличившись на 4 процентных пункта.

В сети «Лэтуаль» доля российских производителей парфюмерии выросла до 10%, увеличившись на 2 процентных пункта. Ассортимент включает более 400 брендов. Покупатели проявляют особый интерес к корейской парфюмерии, спрос на которую вырос на 20%, к арабским ароматам с увеличением на 16% и турецкой продукции с ростом на 38%.

Исполнительный директор Ассоциации производителей парфюмерии, косметики, товаров бытовой химии и гигиены Петр Бобровский отмечает, что производители стремятся представить на рынке три вида каждого наименования — духи, парфюмерную и туалетную воду, корректируя объемы поставок в зависимости от спроса.

Основатель бренда Aurora Borealis Марианна Пенькова объясняет выбор в пользу производства духов с концентрацией душистых веществ от 15% стратегическим решением компании. Сооснователь бренда «Библиотека ароматов» Илья Волков указывает на предпочтение потребителями стойких ароматов с длительным шлейфом.

Средняя цена на духи в четвертом квартале 2024 года снизилась на 26,7% до ₽1091 по сравнению с аналогичным периодом 2023 года, что связано с высокой конкуренцией и сезонными скидками. В сегменте популярны как мини-флаконы объемом от 1,5 до 6 мл, так и крупные форматы в 50 и 100 мл.[2]

Производство духов и одеколонов в России достигло рекорда составив 51,6 млн флаконов

Производство парфюмерной продукции в России достигло рекордных показателей в первом полугодии 2024 года. Об этом стало известно 2 августа 2024 года. Объем выпуска духов и одеколонов составил 51,6 млн флаконов, что является максимальным значением за последние четыре года.

Как передает РБК со ссылкой на статистику «Центра развития перспективных технологий» (ЦРПТ), этот показатель значительно превысил результаты предыдущих лет. В частности, за аналогичный период 2023 года было произведено 39,3 млн флаконов, в 2022 году — 34,7 млн, а в 2021 году — 39,4 млн.

Рост производства наблюдается на фоне сокращения импорта парфюмерной продукции. В первом полугодии 2024 года объем ввоза снизился на 10,6%, составив 26,9 млн флаконов. Это связано с уходом с российского рынка ряда зарубежных компаний после начала специальной военной операции на Украине.

Наибольший объем производства в России приходится на туалетную воду — 20,9 млн упаковок за первые шесть месяцев 2024 года. Значительный рост показали и другие категории: выпуск одеколонов, душистой воды и прочих товаров увеличился на 30,7% до 5,1 млн флаконов, парфюмерной воды — на 29,4% до 13,2 млн. Самый впечатляющий рост продемонстрировало производство духов, увеличившись в 2,5 раза до 12,4 млн флаконов.

Средняя стоимость парфюмерной продукции в России также претерпела изменения. Цена флакона парфюмированной воды выросла на 14% до ₽2,6 тыс., туалетной воды — на 10% до ₽1,2 тыс., духов — на 12,5% до ₽1,8 тыс. При этом стоимость душистой воды снизилась на 30,1% до ₽348, а цена одеколона практически не изменилась, составив ₽490.

Исполнительный директор Ассоциации производителей парфюмерии, косметики, товаров бытовой химии и гигиены Петр Бобровский отметил, что в России действует около 40 предприятий, специализирующихся на производстве парфюмерной продукции. Большинство из них работают по контракту для сторонних организаций.[3]

2023

Импорт парфюмерных масел в Россию за год сократился на 29% до 10,07 тыс. тонн

По итогам 2023 года импорт парфюмерных масел (непищевых отдушек) в Россию составил около 10,07 тыс. тонн. Это на 29% меньше показателя за 2022-й, когда объем ввоза данной продукции оценивался в 14,16 тыс. тонн. Такие данные приводятся в исследовании BusinesStat, результаты которого опубликованы в середине сентября 2024 года.

Отмечается, что российский рынок непищевых отдушек более чем на 90% представлен продукцией импортного производства. Дело в том, что европейские производители имеют опыт создания ароматов высокого качества, соответствующих трендам рынка, благодаря чему пользуются популярностью у российских заказчиков — компаний, выпускающих парфюмерию, косметику и бытовую химию. Среди значимых игроков российской отрасли названы ООО «Кема Клаб», ООО «Тереза-Интер», ООО «Эйсисенс», АО «Новаком» и ООО «Скорпио-Аромат».

По оценкам, в 2019 году импорт парфюмерных масел в Россию составил 12,63 тыс. тонн. В 2020-м показатель поднялся на 5%, достигнув 13,26 тыс. тонн. В 2021 году последовал спад на 1,2% с итоговым результатом 13,1 тыс. тонн, а в 2022 году отмечен рост на 8%. В целом, с 2019-го по 2022 год импорт непищевых отдушек в Россию увеличился на 12%. Основной объем поставок пришелся на Германию (37% в общем объеме импорта), Францию (12%), Латвию (8%), [[Швейцария|Швейцарию] (7%), Литву (6%), Нидерланды (6%) и Польшу (6%).

В исследовании говорится, что на фоне сформировавшейся обстановки поставки отдушек из Европы в 2023 году значительно сократились. При этом спрос на такую продукцию на российском рынке растет, а собственное производство развито слабо. В сложившихся условиях российские парфюмеры и производители бытовой химии и косметических средств вынуждены искать альтернативных поставщиков масел в Китае, Турции и Японии.[4]

Литва вышла в лидеры по поставкам духов в Россию

По итогам 2023 года Литва стала главным поставщиком парфюмерии в Россию. Об этом 17 марта 2024 года сообщило информагентство «Прайм».

Издание отмечает, что исторически в тройку главным импортеров парфюмерии входили Франция, Литва и Германия, однако Германию в 2022 году заменила Испания, а в 2023 году – Польша.

Общий объем поставок духов в Россию в 2023 году составил более $516 млн. Литва поставила больше всех на сумму более $165 млн. Также в тройку вошли Польша ($64 млн) и Франция ($58 млн). На эти страны пришлось больше половины поставок парфюма в Россию.

Среди крупных импортеров также можно отметить Италия ($52 млн) и Испания ($39 млн). В десятку также вошли Германия ($25,5 млн), Чехия ($23 млн), Латвия ($19,6 млн), Турция ($17 млн) и Казахстан ($15,2 млн). Суммарно на десять крупнейших импортеров пришлось 93% поставок парфюма в Россию на общую сумму в $480 млн.

С 2021 года самый высокий темп роста поставок в Россию у Турции и Казахстана – их поставки выросли почти в 3 раза. У Италии, Литвы и Чехии импорт в Россию за два года увеличился вдвое. У некоторых стран импорт парфюма в Россию упал. Сильнее всего доля снизилась у Германии – в 5 раз. Кроме этого, упали поставки у Франции (на 26%), Испании (на 20%) и Латвии (на 13%).

Из стран, невошедших в десятку крупнейших импортеров, можно отметить страны, импорт которых вырос сильнее всего. Это Словения (в 394 раза до $13 млн), Южная Корея, Таиланд, Узбекистан, Армения, Китай. Наиболее резкое падение импорта парфюма произошло у Бельгии, США, Азербайджана, Словакии, Великобритании, Бахрейна, Швейцарии, Финляндии. Импорт Нидерландов снизился почти до нуля и составил $155 тыс., что в 12,5 тысяч раз меньше, чем 2 года назад.[5]

Сокращение ассортимента парфюмерии из недружественных стран

В апреле 2023 г в российских бьюти-магазинах заканчиваются духи марок из недружественных стран — с полок почти исчезли Yves Saint Laurent, Lacoste, Maison Margiela и Calvin Klein. В магазинах «Рив Гош», «Л’Этуаль» и «Золотое яблоко» почти полностью закончился бренд Chanel. При этом духи свободно продаются в точках «Иль де Ботэ».

Помимо магазинов, такой парфюмерии нет в магазинах дьюти-фри, ГУМе и ЦУМе. Компании-продавцы обсуждают варианты с параллельным импортом, поставками отечественных брендов или брендов из дружественных стран.

2022: Рост продаж парфюма на 28%, до 85,5 млн флаконов

В 2022 году россияне купили 85,5 млн флаконов парфюмерной продукции, что почти на 28% больше, чем годом ранее, когда объем рынка измерялся 67 млн штук. Об этом свидетельствуют оператора системы маркировки «Честный знак».

В деньгах продажи парфюмерии за это время выросли на 30,1%, до 142,9 млрд рублей. Доля онлайн-продаж в сегменте на единицу товара выросла с 9,1% в 2021 году до 12,3% в 2022 году, в денежном выражении - с 8,9% до 9,5% соответственно.

Доля российской парфюмерии среди потребляемого сегмента достигла 60,7%, что на 2,5% пункта выше показателя 2021 года. Следом по предпочтениям идет парфюмерия из Франции (15,9%), Испании (7,3%), Польши (5,8%) и Германии (2,4%).

По словам генерального директора «Infoline-Аналитики» Михаила Бурмистрова, основные продажи парфюмерии в 2022 году пришлись на первое полугодие, а ограничение импортных поставок сказалось на доле российских производителей.

Исполнительный директор Российской парфюмерно-косметической ассоциации Александра Скоробогатова отметила, что недорогая российская парфюмерия всегда пользовалась спросом, а в целом спрос в 2022 году смещался в более дешевый ценовой сегмент.

В Национальном совете по парфюмерии, косметике и бытовой химии (в него входят Faberlic, «Арнест», MIXIT, R.O.C.S.) сказали, что отечественные производители ищут и находят необходимые компоненты для выпуска продукции в «дружественных» странах и налаживают их поставки, что сказывается на спросе в положительную сторону.

Эксперты «Честного знака» подсчитали, что к концу 2022 года в обороте находилось более 136 млн флаконов парфюмерной продукции. Этих объемов достаточно, чтобы покрыть спрос россиян более чем на год. При этом на рынок продолжает поступать парфюм как отечественного, так и импортного производства, отметили они.[6]

2016

В сентябре 2016 года маркетинговое агентство DISCOVERY Research Group завершило исследование российского рынка парфюмерии.

В I пол. 2016 года объем рынка парфюмерии и косметики составил 169,3 млрд. руб. Объем рынка парфюмерии при этом составил 34,5 млрд. руб.

Среди производителей парфюмерии лидерами рынка России в I пол. 2016 года остаются L’Oreal, LVMH, Procter and Gamble и Estee Lauder Companies.

Структура рынка парфюмерии по ценовой категории в I пол. 2016 года претерпела незначительные изменения в сравнении с предыдущим периодом: 48,1% всех продаж приходится на массовый сегмент, 51,9% составляет сегмент премиум (ранее несколько преобладал массовый сегмент).

По количеству магазинов абсолютным лидером является Магнит Косметикс: в I пол. 2016 года данной парфюмерно-косметической сети принадлежат приблизительно 1000 магазинов. Далее следует сеть Л’Этуаль– около 900 магазинов на территории РФ. Затем с большим отрывом следует Yves Rocher – около 300 магазинов сети.

Из тенденций и событий на рынке парфюмерии и косметики можно отметить следующее: возвращение ароматов Louis Vuitton на рынок парфюмерии, управление «Алькор и Ко» за парфюмерией в «Стокманн», запуск в России магазинов формата дрогери сетью «Ашан», расширение производства продукции L'Oreal в России, планы сети "Золотое яблоко" начать работу в Москве, развитие сегмента прямых продаж на рынке парфюмерии и косметики и др.

2015

Объем рынка рынок парфюмерии в 2015 году составил 69 345 млн руб. Наибольшая доля в рамках ценовых сегментов на рынке рынок парфюмерии приходится на категорию premium. В 2015 году объем продаж рынок парфюмерии в данном сегменте составил 36 432 млн руб. Аналогичный показатель в массовом сегменте составил 32 913 млн руб.

Главным дистрибьютором на рынке рынок парфюмерии в 2014 году были ритейлеры, специализирующиеся на продаже косметики и средств личной гигиены. Быстрое развитие современной розничной торговли и рекламной деятельности повлияло на развитие рынок парфюмерии категории premium в России. Благодаря частым специальным предложениям и скидкам в 50%, потребители изменили свои предпочтения от брендов категории mass к премиальным.

Seldico была ведущим производителем рынок парфюмерии в России с рыночной долей 16% в 2014 году. Компания имеет широкий портфель брендов и в оcновном действует в премиальном ценовом диапазоне. Ее самые популярные бренды – это Bvlgari, Guerlain, Kenzo, ChristianDior и Givenchy. Бренды компании хорошо известны и признаны российскими покупателями. Кроме того, компания много инвестирует в продвижение, а ее бренды продаются в самых популярных розничных сетях, специализирующихся на продаже косметики и средств личной гигиены.

Женщины традиционно остаются главной целевой аудиторией для большинства производителей, поскольку они предъявляют больший спрос на рынок парфюмерия. Они приобретают продукты не только для себя, но также и для своих партнеров. Кроме того, женщины продолжают считать, что рынок парфюмерия совершенствуют их имидж.

- По данным маркетингового агентства DISCOVERY Research Group

2013: Объем рынка 75 млрд руб

По оценке DISCOVERY Research Group в 2013 году наблюдалось сокращение рынка парфюмерии и косметики на 3%. Объем рынка в этом периоде составил 415 млрд. руб. Объем рынка парфюмерии в 2013 году составил 75 млрд. руб. Большая часть продаж парфюмерии в России приходится на 6 западных компаний: L'Oreal, LVMH, Procter and Gamble, Estee Lauder Companies, COTY, Puig Beauty & Fashion Group. Российские компании являются аутсайдерами рынка парфюмерии.

В 2013 году любимым брендом россиян в категории «парфюмерия и косметика» стал Christian Dior. По данным рейтинга брендов top20brands.ru. Christian Dior набрал 16,1% голосов, L’Oreal – 14,2%, Chanel вышла на третье место с 13,6% голосов, вытеснив Nivea на 4 место с 10,7%. Также стоит отметить, что в 2013 году в десятке известнейших брендов появился новый игрок Givenchy, а вылетел из десятки Max Factor. Среди компаний, занимающихся прямыми продажами, россияне все также предпочитают Avon.

Доля контрафакта на российском парфюмерно-косметическом рынке составляет, по разным оценкам, от 15% до 30%. Иностранные производители, особенно производители элитной парфюмерии и косметики, защищают свои бренды с помощью индивидуальных упаковок, различных маркировок, прямых поставок торговым сетям, продаж через собственные магазины и пр. Все эти механизмы приводят к сокращению доли серой и контрафактной продукции в офлайн магазинах. Новой тенденцией рынка парфюмерии является уход такой продукции в интернет, так как отсутствие контроля и большая доходность, чем офлайн, привели к росту этого канала продаж.

Ключевыми трендами рынка являются усиление конкуренции между федеральными ритейлерами, и увеличение доли интернет-продаж крупнейших федеральных сетей. Кроме того, продолжится активный рост сетей дрогери, так как в данном сегменте уровень консолидации рынка очень низок. Так же в среднесрочной перспективе стоит ожидать сокращение доли городов федерального значения в объеме продаж парфюмерии и косметики на фоне увеличения доли крупных региональных городов, в которых активно развиваются специализированные парфюмерно-косметические сети.

Среди сетей, торгующих парфюмерией, по количеству магазинов абсолютным лидером является Л’Этуаль: на территории России число магазинов составляет более 800, открытых более чем в 250 городах, сеть продолжает экспансию в регионы. Ближайшим конкурентом является сеть Yves Rocher, которая насчитывает 278 магазинов. В 2013 г. все крупные сети, несмотря на сокращение рынка в целом, несколько увеличили свои объемы продаж, отобрав доли у более мелких и региональных продавцов. Специализированные парфюмерно-косметические сети укрепляют свои позиции за счет маркетинговых инструментов, таких как масштабные программы лояльности и промо акции.

Аптеки как канал дистрибуции все более уходят в сегмент специализированных косметических средств. Также наблюдается общая тенденция к сокращению нецивилизованных форм торговли.

Примечания

- ↑ В 2024 г производство парфюмерии в России выросло на 2% и составило 93 млн шт.

- ↑ Жители России в 2024 году стали покупать больше духов

- ↑ Производство духов и одеколонов в России достигло рекорда Как изменились полки и лояльность покупателей к отечественному парфюму

- ↑ В 2023 г импорт непищевых отдушек в Россию сократился на 29% и составил 10 тыс т.

- ↑ Польша вытеснила Германию из тройки крупнейших экспортеров духов в Россию

- ↑ Здесь Русью запахло